אדם רויטר מביא קטע מתוך ספרו ניהול סיכונים פיננסיים בעקבות משבר 2008 כתגובה לויכוח שהתעורר בטוקבקים באשר לשאלה מה מסוכן יותר מט"ח או מניות

בעקבות מאמר קודם, הנבואה ניתנה לשוטים גם במט"ח התעורר ויכוח ער בשאלה מה מסוכן יותר – השקעה במניות או השקעה במט"ח. אדם רויטר, כותב המאמר מגיב במאמר חדש ובו הוא מונה את רמות הסיכון של אפיקי ההשקעה השונים.

ניתן לחלק את עולם ההשקעות הפיננסיות לששה אפיקי השקעה עיקריים: פקדונות וחסכונות, מניות, אג"ח, מט"ח, סחורות (קומודיטיס), והשקעות אלטרנטיביות (נכסים מובנים, נכסים פיננסיים מורכבים, קרנות גידור ועוד). לאפיקים אלה ישנם תתי אפיקים ונגזרים.

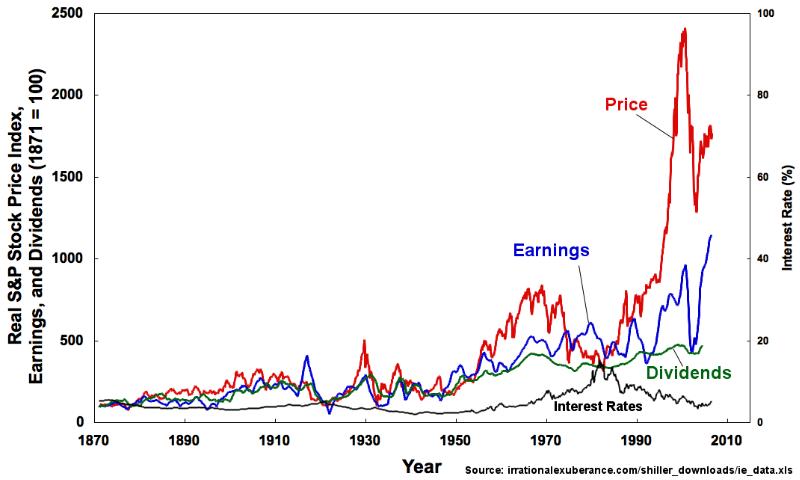

בהכללה רבתי ניתן לומר כי מניות מסוכנות יותר מאג"ח וזאת מכיוון שמדדי מניות הינם תנודתיים יותר – משמע מניות עולות יותר אך בימי מפולות הן גם יורדות יותר מאשר אג"חים. אג"ח מסוכנות פחות, מכיוון שמדובר בעצם בהלוואה שהמנפיק של האג"ח מתחייב להחזיר לנו המשקיעים ע"פ תנאי האג"ח. אג"ח קונצרניות מסוכנות יותר מאג"ח ממשלתיות מכיוון שהראשונות הונפקו ע"י חברות (קונצרנים) ולאחרונות ערבה מדינה. סחורות הן המסוכנות ביותר להשקעה ומטבעות מצויים באיזשהו מקום באמצע בין אג"ח למניות. לגבי השקעות אלטרנטיביות התשובה היא מורכבת ותלויה בסוג ובאופי ההשקעה.

אך הדרך הבדוקה בתורת המימון לקבוע את רמת הסיכון של כל אפיק השקעה הינה למדוד את התנודתיות שלו (נמדד במונחי סטיות תקן). בטבלה דלהלן אנו מחלקים באופן גס ביותר את האפיקים וחלק מתתי האפיקים לרמות סיכון:

- פיקדונות וחסכונות – רמת סיכון נמוכה ביותר, מלבד פיקדונות מטבע בהם הסיכון בינוני עד גבוה תלוי בסוג המטבע

- אג"ח ממשלתיות – רמת סיכון נמוכה

- אג"ח קונצרניות – רמת סיכון בינונית עד גבוהה

- אג"ח להמרה – רמת סיכון בינונית עד גבוהה

- אופציות – רמת סיכון גבוהה עד גבוהה מאד תלוי במינוף ובמדד אליו הן צמודות

- פורוורדים (חוזים עתידיים) – רמת סיכון תלויה במינוף ובמדד אליו הם צמודים

- סוואפים – רמת סיכון תלויה במינוף ובמדד אליו הם צמודים

- מניות – רמת סיכון גבוהה

- תעודות סל – רמת סיכון בינונית עד גבוהה תלוי במדד אליו הן צמודות

- סחורות (קומודיטיס) – רמת סיכון גבוהה עד גבוהה מאד

- מטבעות – רמת סיכון בינונית עד גבוהה

- נכסים מובנים (סטרקצ'רים) – רמת סיכון נמוכה עד בינונית

- קרנות גידור – רמת סיכון בינונית עד גבוהה מאד

- נכסים פיננסיים מורכבים רמת סיכון גבוהה מאד

ניתן לבצע הערכה מעמיקה יותר של כדאיות השקעה בנייר ערך וזאת ע"י בחינה היסטורית (אין מה לעשות רק ביצועי העבר ניתנים לניתוח) של סטיות התקן שלו מול התשואה שהניב למשקיעים. מדד פופולארי לבחינה כזו קרוי "מדד שארפ" והוא בוחן את התשואה השנתית הממוצעת בניכוי ריבית שנתית ממוצעת חסרת סיכון ומחלק את התוצאה בסטיות התקן. מדד זה מקובל מאד על מנהלי השקעות מקצועיים. מדד טוב יותר לטעמי הינו "מדד סורטינו" הדומה למדד שארפ אך בודק רק את התשואה השלילית השנתית הממוצעת של נייר הערך מחולק בסטיות התקן וזאת מכיוון שמדד זה מעוניין לבחון רק את הסיכון שבהפסד כספי ההשקעה.

(הקטעים הינם מתוך הספר ניהול סיכונים פיננסיים בעקבות משבר 2008 בהוצאת ידיעות)

אדם רויטר – יו"ר רויטר מידן בית השקעות ומנכ"ל חברת הייעוץ חיסונים פיננסים

5 תגובות

מצטרף לולד: אני, לפחות, רוצה עוד ידיעות כלכלה.

ולשאלה הבאה שמציקה לי:

בעקבות הפרסום על "ניפוח" האג"חים של דש, הרי שגיליתי שלא לגמרי ברור לי המושג, לא ברמה התאורטית, וגם לא במקרה הספציפי הזה: מהי בעצם העברה שנעברה?

קצת על היסטוריית שווקים: http://www.overcomingbias.com/2009/02/markets-are-antiinductive.html

הידען צריך יותר מכתבה אחת בשבועיים במדור כלכלה.

עכשיו הבנתי לכתוב את הכתבה רק פעם אחת אבל אם כותבים פעמיים אז זה כפול

ולמי שעוד לא קלט

עכשיו הבנתי לכתוב את הכתבה רק פעם אחת אבל אם כותבים פעמיים אז זה כפול

ואם בכל זאת עדיין לא הבנתם אתם מוזמנים לקרא מחדש את הכתבה והתגובות

ואם גם זה לא עזר ועדיין לא הבנתם אתם מוזמנים לקרא מחדש את הכתבה והתגובות

למה הכפילות בכתבה ?

כדי שנדע שהכותב בעצם נפל עם כולם למרות "הידע" התיאורטי ??

והדגשת המחבר : "כדאיות ההשקעה ע"י בחינה היסטורית" …

את זה כולנו יודעים,חכם בלילה.

אז למה לשפוך מילים ???

חסר לכל ה"מומחים" האומץ לומר : לא יודעים. אין הגיון כלכלי מובהק במניות,ומה שמובהק הן רק ציפיות המשקיעים והמשחקים (!) לרווחים מהירים. והרי שאר ההשקעות הן במדה זו או אחרת נגזרות של המניות ..

יכול להיות שבעצם אפשר לקרוא לזה רדיפת בצע ????

ק ז י נ ו ענק …

להקשיב לאנליסטים- סכנת נפשות